华测检测:一路狂飙,第三方检测龙头的成长之路

导读净利润大幅下滑、并购失败、管理层纷争......这家公司连串利空的背后,出现了重要信号!

假如一家公司的玩具产品想卖到欧洲去,就必须符合欧洲的质量标准,这就需要找家独立的第三方,按照欧洲标准进行检验,以查验产品质量是否符合要求。由此,衍生了一个新的行业——检测行业。

随着人们对生活质量要求的提高,第三方检测19世纪便在欧洲兴起,经过100多年发展,孕育出了像瑞士通用公证行(SGS)这样的行业巨头。

A股市场上的华测检测(300012)就是做这个事情的。

虽然华测检测最近展开了反弹之旅,但公司管理层可能还是有点烦,继董事长万峰离婚事件被媒体怀疑为“借离婚之名方便减持股票”后,2017年年末又爆出和下属子公司之间的股权纷争。结合2016年以来的业绩低迷,股价被市场冷落到冰点,众多事件纷乱复杂的表象,或许掩盖了这家公司背后的价值逻辑。

第三方检测巨头的成长路径

2002年以前,中国第三方检测行业被国有企业垄断,2001年中国加入WTO之后,第三方检测行业才逐步对民营和外资企业放开,随后便一路高歌,迅猛发展。截至2017年,国内第三方检测行业市场规模超过2300亿元,预计未来5年增速将保持在15%以上。从全球来看,到2020年市场规模预计超过1万亿元,年增速达8%。不难看出,无论国内还是国际市场,第三方检测都是少有的能连续保持高增长的行业。

既然机会多,大家就一哄而上。截至2016年底,全国各类检测机构已达到3万多家,其中国有控股机构约15000家,私营企业15000多家,其余为外资企业。由于检测涉及行业繁多,任何机构都不可能做到“赢者通吃”,即便是全球最大的第三方检测机构瑞士通用公证行,2016年营业收入约为400亿元,全球市场份额也不超过5%。

华测检测是国内最大的民营第三方检测机构,2016年营业收入仅为16.52亿元,国内市场份额不到1%,足见未来空间之大。

由于行业极度分散,且受检测资质所限,巨头的成长之路,大多前期靠内生增长,后期靠外延并购。这点在华测检测2016年报中也得到印证:“未来公司继续会将并购作为重点工作,通过并购国内外的优质标的,延长公司的产品线宽度并产生协同效应,丰富公司业态,寻求外延扩张增速。”尽管如此,华测过去数年及未来几年的增长,依然主要靠内生,这点在后文会有说明。

从三个维度分析华测检测

说完检测行业的基本特点,接下来我们进入正题。

不得不说,自上市以来,华测检测的数据表现可谓是非常生猛,这在创业板中相当罕见。2009年至2016年的7年间:

营业收入从2.64亿元增至16.52亿元,年复合增速为29.98%;

毛利润从1.7亿元增至8.36亿元,年复合增速为25.6%;

2011年至2016年员工人数从1981人增至6302人,年复合增速为26.04%,

2009年至2016年检测设备(账面原值)从1.25亿元增至9.14亿元,年复合增速为32.82%。

种种迹象表明,华测检测在保持多年的高成长之后,2016年以来有加速扩张的态势。这不仅得益于行业的高速成长,而且得到资本市场的支持。2016年8月,公司通过增发募资9.2亿元,定增价为6.43元(除权后)。

从员工看,2016年增加1779人,增速为39.33%。其中技术类员工增速为47.05%,生产类员工增速为60.17%。从检测设备价值看,2016年增加2.47亿元,增速为37.04%。这些指标均远超出此前多年的平均水平。

从在建工程看,2016年为2.26亿元,同比增速为45.72%,而2015年和2014年该增速分别为37.87%和9.29%。2017年3季度在建工程金额为3.92亿元,比2016年年末增加73.45%。

要知道,检测行业最核心的生产要素,是人、实验室和检测设备。这些要素大规模增长,是否预示着公司未来的高增长呢?这得从三方面来看,一是市场空间是否出现天花板,这将决定营收规模的空间,二是竞争是否会出现惨烈竞争,这将决定毛利率,三是公司管理效率,这将决定净利率。

首先来看市场空间。大家知道,检测行业伴随着制造业而存在。国际检测业巨头之所以出现在欧美国家,是因为它们以前是全球制造业中心。而今,制造业中心已经从欧美日转移至中国,而本土检测行业却跟不上制造业发展的步伐,急需提升服务水平,这点在国家颁布的多项政策中都有提及,这种大趋势决定第三方检测行业在中国还有极大的发展空间。除传统检测市场外,还衍生出基于上下游产业链的综合性检测服务,由于对检测服务要求高,属于尚待开发的高端市场,这部分市场将是传统市场的2到3倍。

其次看是否会出现惨烈竞争。公司2009年和2016年毛利率分别为63.57%【注:年报有误】、50.61%,下降12.96%。乍看上去,毛利率下降幅度很大。然仔细分析,并不那么吓人。如下图所示,业务结构的变化是导致毛利率下降的因素之一。根据相关性分析,这部分占比为28.64%。要知道,2016年是公司高速扩张的一年,因人员和设备快速增加对毛利率有负面影响。若是按照2015年的数据,业务结构变化因素占比将超过50%。

从竞争要素来看,由于检测业务具备“客户多、金额小、频率高”的特点,对客户而言,价格相对不敏感,检测报告的权威性和可信赖度才是客户关注的核心,该特点决定了龙头企业具备天然的竞争优势。因此,对于国内民营检测企业中最具规模和品牌力的华测而言,毛利率大幅下降的可能性较低。

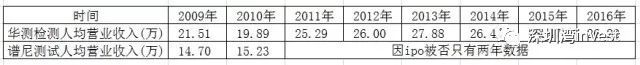

从管理效率来看,因为检测是典型的人力密集型行业,“人均指标”最能反映公司的运营效率。如下表所述,从横向比,在当前所有公开资料的公司中,谱尼测试和华测检测业务结构最具可比性,尽管只有两年的数据对比,但优劣显而易见。从纵向比,自2009年IPO后,华测人均营收整体上持续提升,2015年达到28.47万元,尽管这和SGS人均营收超过40万元相比还有差距,但足以能够证明华测不仅管理效率和规模效应在持续提升,而且显著优于本土同行。

对检测企业来说,资金实力的重要性不言而喻。在行业快速成长时,可在全国跑马圈地。当行业增速平稳时,可通过外延式并购实现持续成长。华测是第一批创业板上市公司,已累计从股票市场实际募集资金14.81亿元,资金优势明显。截至2017年3季度,公司负债率仅为25.23%,长期负债率仅为2.53%,和国际检测巨头们的高负债率相比,华测还有很大的资本杠杆可以利用。以全球第三大检测公司天祥集团为例,2013-2016年四年的平均资产负债率为68.4%。检测巨头们之所以敢高杠杆经营,主要是因为检测行业具备“增长稳定、现金流充沛、应收账款占比较低”等特点,和其他行业相比,这些都大大降低了公司经营的风险。在高杠杆的支撑下,国际检测巨头们的净资产收益率都出奇地高,以2016年年报为例,SGS为38.2%、天祥集团为45%、法国必维为30.8%。可见,华测的净资产收益率还有极大的提升空间。

如何解读最近两年接连出现的利空?

最近两年,华测接连出现利空。先是2016年净利润出现大幅下滑,其次是董事长离婚被市场过分解读,三是和并购来的子公司杭州华测瑞欧之间的纷争。下面我们一个个来详细解读。

首先来看净利润下滑。2016年公司营业收入增长28.3%,我们假定净利润、员工和设备折旧及摊销应该保持同比例增长,那么在导致净利润下降的所有因素中,商誉减值占比为39.65%,员工过快增长导致的费用增加占比为41.39%,设备折旧及摊销增加因素占比2.27%,业务结构变化因素占比6.62%,一次性因素占比2.91%,其他因素占比7.16%。由此可见,商誉减值和员工及设备过快增长是导致2016年公司净利润下降的核心因素,占比高达83.31%。这与公司年报里阐释的原因大致相似。

其次看董事长离婚因素,这原本是人家私生活,但既然影响到股价,不得不说两句。俗话说,上有政策,下有对策。限购买房催生出“离婚买房”大军,限制减持则催生出“离婚减持现象”。当然,为减持不惜假离婚的上市公司毕竟是少数,若不是股价被严重高估,若不是急用钱,若不是迫不得已,谁也不会跟老婆开这样的玩笑。就华测而言,2007年8月30日刚做完员工持股计划,买入公司股票 1027 万股,成交金额 4,950.04万元,成交均价为每股4.82元。若董事长敢玩“假离婚真减持”的游戏,根本无颜面对公司一群高管,你总不能一边搞员工持股计划,一边大规模减持吧。再说了,大股东持股比例本身就不高,就不怕失去控制权吗?

最后看和子公司的纷争。从各种迹象来看,华测瑞欧总经理陈建作为持股1%的职业经理人,公开抵制大股东的实际控制和管理,公司已有确凿证据证明其转移资产,损害其他股东利益,现在法院已经做出了支持华测的判决。市场对这件事的激烈反应或许包含着两层含义:一是公司会不会存在内部管理混乱的现象,对下属子公司存在大面积的管理失控;二是公司过去成长是不是主要依靠并购,而并购成长的商业模式假如内控失效,则存在较高的管理风险。

尽管前述推测不无道理,但不免有点担忧过度。截至2016年,公司合并报表的公司接近90个,而并购过来的公司只有20多个,其余均为自设公司。再者,公司并购都是在本行业范围内,且并购对象体量较小,整合难度不大。在过往并购案例中,金额最大的当属华安检测,总金额也不过1.8亿元。在经历过并购失败和管理纷争之后,相信华测管理层一定会对并购标的更加谨慎,一定会对内部管控更加严谨,这就是成长的代价,从长期来看,或许并不全是坏事。

根据公司2017年业绩快报,营业收入同比增长27.89%,但加权平均净资产收益率仅为5.45%,创下历史新低。按照2018年3月16日收盘价,总市值为70.61亿元,市净率为2.84倍,若以2018年预期营业收入计算,市销率仅为2.67倍,两项估值数据均创下历史最低记录。“当好公司遭遇逆境价格下跌时,是买入的好时机。”历史上许多投资大师都表达过类似的意思,华测属于这种类型吗?

作者:深圳湾invest团队

欲了解更多,点击进入 华测检测认证集团股份有限公司 >>

评论