国检集团两材重组如期落地,外延扩张持续推进

导读国检集团(603060)两材重组如期落地,外延扩张持续推进

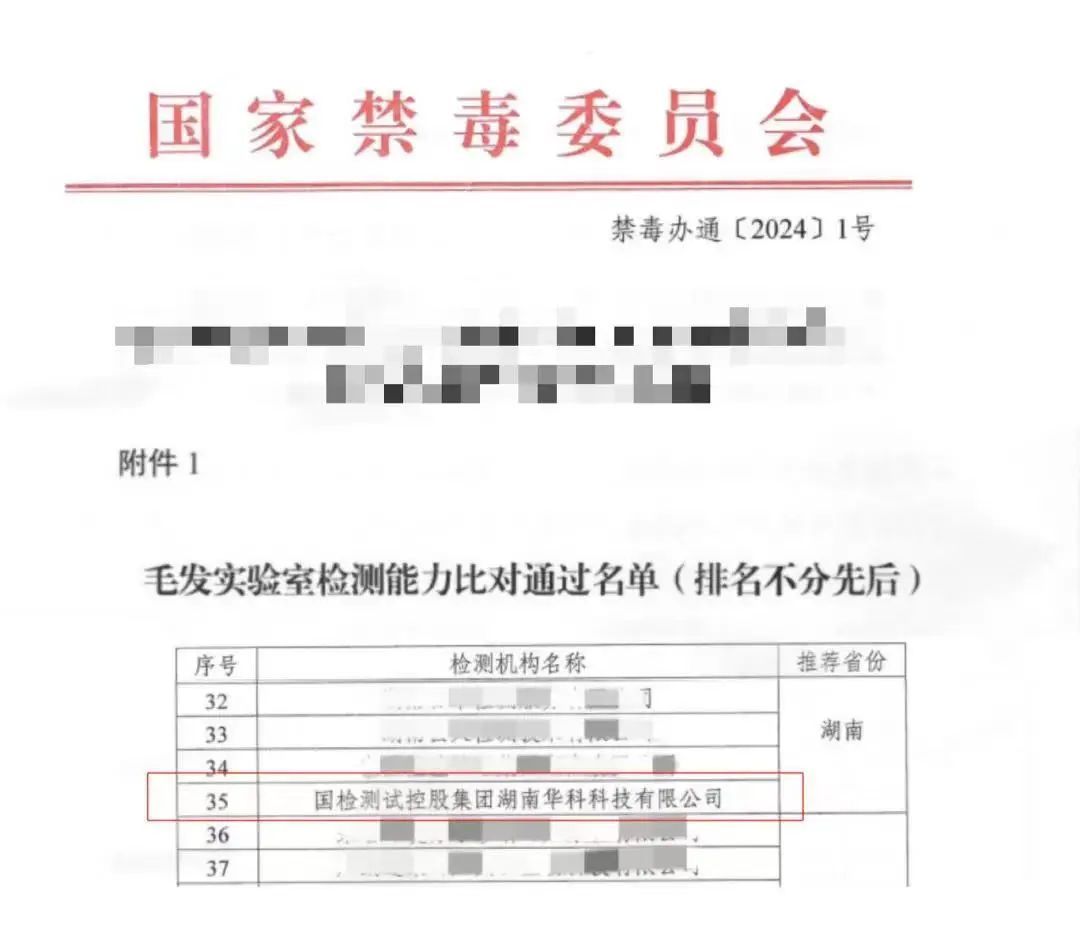

两材重组”落地,中材集团8家子公司纳入公司经营

公司19年11月8日审议通过收购方案,具体方式为:①收购苏州混凝土水泥制品研究院检测中心65%股权;②与南京玻璃纤维研究设计院合资设立公司;③收购新疆天山建筑材料检测51%股权;④与北京玻璃钢研究设计院有限公司合资设立公司;⑤收购北京中材人工晶体研究院;⑥与山东工业陶瓷研究设计院合资设立公司;⑦与咸阳非金属矿研究设计院合资设立公司;⑧与中材地质工程勘查研究院合资设立公司。此外,公司公告收购云南合信工程检测咨询有限公司60%股权(非中材集团子公司)。

业绩承诺预计增厚公司利润8%,有望提升公司盈利能力

此次公司将中材集团下属8家检测子公司纳入经营主要采取的是收购与合资设立公司方式,其中6家公司公布未来3年业绩承诺情况,2019年-2021年6家公司合计业绩承诺分别为2261.7/2618.6/2937.9万元,收购价格对应2019年PE约13.8倍。考虑公司股权比例后,2019年-2021年3年业绩承诺分别贡献公司利润1234.6/1429.2/1603.3万元,2019年合计业绩承诺贡献净利润约占 国检集团 2018年扣非净利润的8.1%,19年有望增厚公司业绩,而2020年/2021年业绩承诺同比增速分别为15.8%/12.2%,业绩稳健增长。8家检测公司2018年平均净利率为41.61%(整体法),高于国检集团2018年净利率水平,除天山检测2018年业绩出现亏损导致净利率为负、工陶院净利率略低于国检集团外,其他公司净利率水平均高于国检集团,此次并购有助于提升国检集团盈利水平。

收购云南合信60%股权,跨区域布局持续推进

11月8日晚,公司公告以8100万元购买云南合信60%股权,本次收购完成后,云南合信成为国检集团的控股子公司。公司此次收购云南合信,进一步加速公司区位布局,拓展公司在西南地区的检验检测业务,尽快实现公司的跨地域布局,提高市场占有率,目前公司在东部、中部、西部地区均有布局。此次收购的业绩承诺为云南合信2019-2021年累计净利润不低于5316万元,其中2019-2021年净利润分别不低于1950/1689/1677万元。云南合信18年净利率为36.08%,高于公司净利率(22.11%),此次收购也有望提升公司盈利能力。

盈利预测及投资评级

考虑中材集团8家子公司并表,若安徽拓维2019年并表3个月,云南合信2019年并表2个月,按照业绩承诺,经测算,上述公司2019年/2020年分别合计贡献业绩1524/2822万元,约占公司2018年扣非归母净利润的净利润10.0%/18.4%。综合考虑外延并购加速对公司利润的增厚,以及三季度各种因素对公司业绩的影响,我们预计公司19-21年分别实现归母净利润2.14/2.68/3.36亿元。参考A股检测类上市公司平均估值水平,综合考虑到公司近期外延并购持续加速与公司自身长期业绩的成长性,给予公司20年29倍PE估值,对应公司合理价值为25元/股,维持“买入”评级不变。

国检集团(603060)两材重组如期落地,外延扩张持续推进

评论