2021年中国TIC行业关键词:整合

导读2021年中国TIC行业关键词:整合

本文节选自TIC Review公众号文章《「前瞻」2021年,改制与整合并行的中国TIC行业》

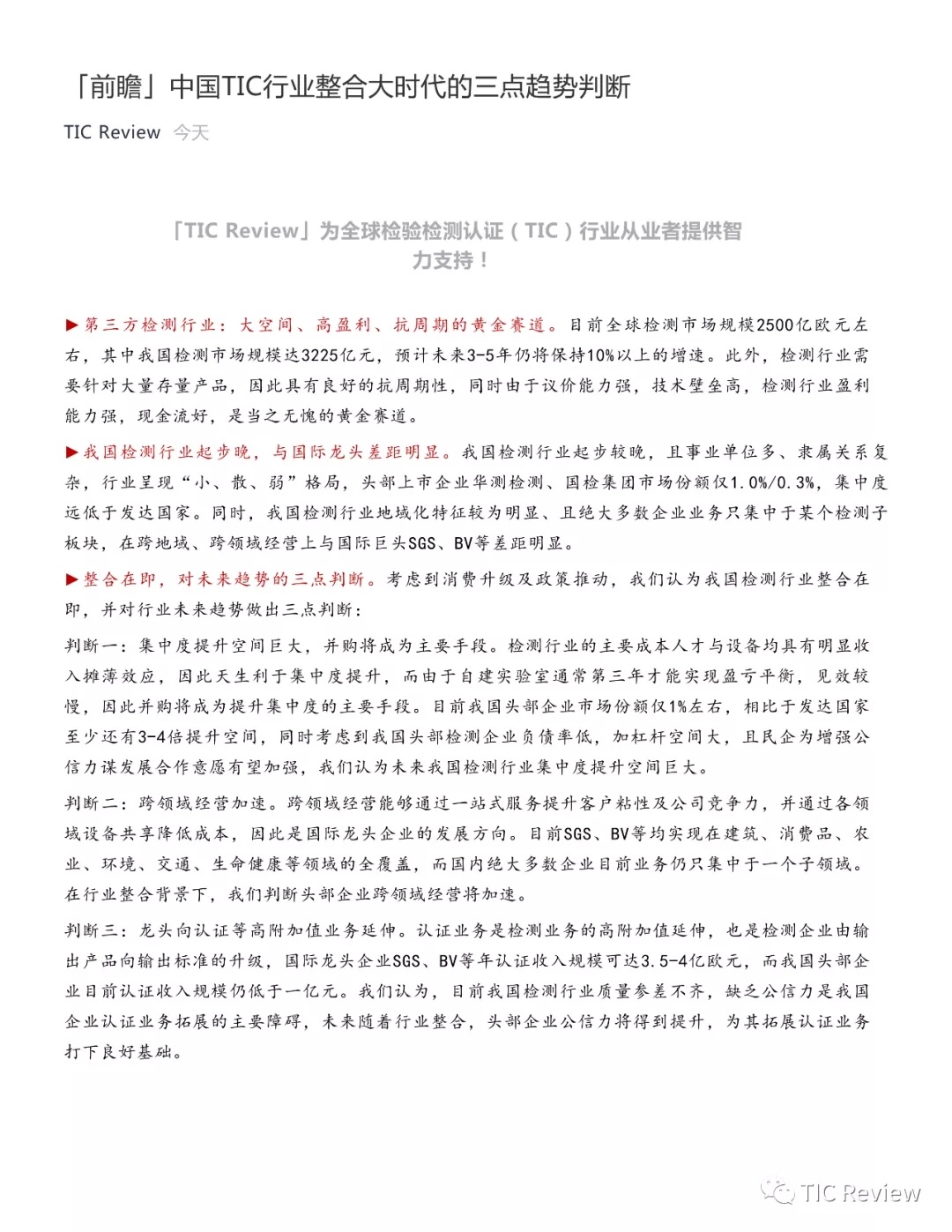

三、2021年中国TIC行业关键词:整合

检测服务行业的成长一方面来自企业自建实验室的内生发展,另一方面来自并购式的外延成长。通常自建实验室要承担前期较长时间的资本投入期和市场开拓期,从建设到实现盈亏平衡需要 3-5 年时间,时间较久,但管理团队和技术人员的培养更能契合公司文化体系,减少后期磨合成本;而外延并购可利用成熟实验室既有的客户基础和人才团队, 通常适用于有跨界发展需求或希望快速扩大规模的检测机构,但外延并购需要考虑并购价格、标的业务与既有业务的协同性、标的规模体量、以及管理团队的融合问题。

从国际经验来看,外延并购为检测龙头公司保持持续增长的重要途径。SGS 和 Eurofins 分别为全球第一大和第三大检测服务公司,2019 年营收分别为 459 亿元和 353 亿元人民币,2010-2019 年营收 CAGR 分别为 4.4%、19.2%。2010-2019 年国际龙头 SGS 收购子公司现金支出合计 91 亿元 RMB,同期固定及无形资产投资金额 213 亿元,收购支出占总资本开支金额的比例约 30%。Eurofins 为家族式公司,经营决策较为灵活,公司外延并购较为激进,往往通过快速扩张在新进入地域内的某一领域做到市场第一、第二的规模,2010-2019 年公司收购子公司现金支出合计 339 亿元 RMB,同期固定及无形资产投资金额 140 亿元,收购支出占总资本开支金额的比例约 71%。

图 14:SGS 固定及无形资产投资支出&收购现金支出(亿元 CNY)

资料来源:Bloomberg,长江证券研究所

图 15:Eurofins 固定及无形资产投资支出&收购现金支出(亿元 CNY)

资料来源:Bloomberg,长江证券研究所

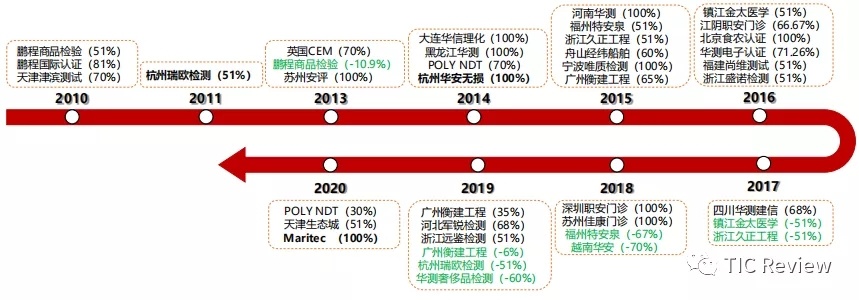

3.1 华测检测:资本并购市场老兵,加减法并重

华测检测在外延并购领域具备丰富成熟的经验,加减法并重。自上市以来,华测检测每年均有外延并购标的落地,并购领域包括医学领域(金太医学、职安门诊、佳康门诊等)、建工领域(衡建工程、久正工程等)、船舶及油品检测(POLY NDT、经纬船舶、Maritec 等)等诸多领域,对于完善公司的地域和领域布局具有重要作用。同时,我们也可以看到,华测在做“加法”的同时也注重“减法”。华测检测在前期更注重快速扩张,对实验室和子公司质量管控相对薄弱,导致出现类似杭州瑞欧的失败并购案例,随着 2018 年开始公司加强内部精细化管控和对利润指标重视度的提升,公司逐渐清理盈利不达预期的子公司,如 2017 年出售金太医学、久正工程检测,2018 年出售福州特安泉检测、越南华安技术服务,2019 年出售杭州瑞欧、华测奢侈品检测公司等。当前公司对外延并购更加审慎,2020 年重要并购包括:以约 2.74 亿元收购 Maritec 公司 100%股权,其业务为船用油品检测,其 2019 年实现收入 7071 万元,净利润1915 万元,并购PE14.3x, 可与公司船舶现有服务产生较强协同效应;增资获得天津生态城环境检测公司 51%股权,参与国企混改,拓展外延并购途径。

图 16:华测检测外延并购案例

2010 年以来公司取得子公司等支付的现金合计 4.89 亿元,而固定及无形资产投资支出累计 34.82 亿元, 并购投资支出占总资本开支比例仅为 11.8%,远低于 Eurofins 和 SGS 的同期水平。

图 17:华测检测投资现金流支出(亿元)

资料来源:Wind,长江证券研究所

3.2 广电计量:内生建设高速发展期,外延并购小试牛刀

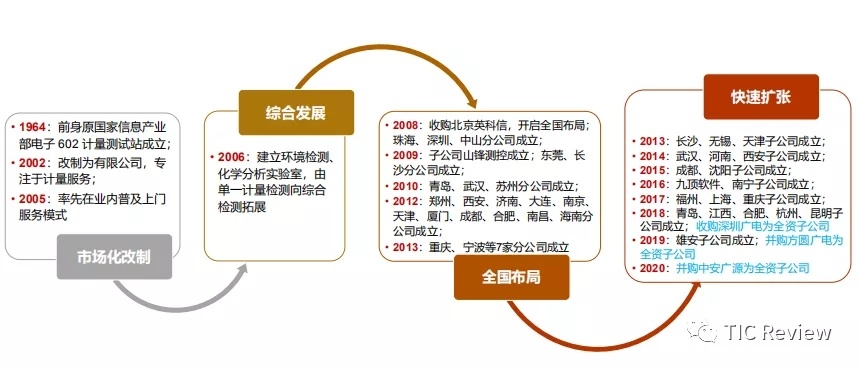

广州广电计量检测服务有限公司前身为原国家信息产业部电子 602 计量测试站,拥有悠久的计量检测服务历史;自 2006 年开始从单一的计量检测服务向环保检测、化学分析等综合性企业发展;经过前期的全国性办事处(分公司)布局和 2013-2019 年通过新建实验室基地(子公司)快速扩张阶段后,目前业务范围已基本覆盖全国。2013-2019 年营收 CAGR 为 39.8%,扣非归母净利润 CAGR 为 43.9%。

图 18:广电计量发展历程

广电计量外延并购包括两类公司,第一类为进行全国扩张阶段并购的北京、深圳、武汉广电计量,第二类为全国布局初步完成后在领域延伸上的并购,典型案例为方圆广电和中安广源。

表 5:广电计量股权并购案例

资料来源:Wind,公司公告,长江证券研究所(注:PE 所用净利润为并购前一年,PE(Forward) 所用净利润为并购当年净利润或业绩承诺值。)

公司 IPO 上市前主要参股公司有三家:方圆广电(44%)、中安广源(35.05%)、航天检测(9.80%)。

1) 方圆广电:2019 年底公司完成对方圆集团和天津鲲鹏翔持有的方圆广电 56%股权的收购工作,收购价款合计 3636 万元。2019 年上半年方圆广电虽仍处于亏损状态,但已较上年同期减亏约 250 万元;公司在 2016-2018 年持续建设了 CCC 实验室(强制性产品指定实验室)、CQC 实验室(自愿性产品认证检测)、美国 UL 目击测试实验室、巴西 TUV 莱茵授权测试实验室、美国 MET 测试实验室及获取了相关从业资质;公司目前已拥有灯具业务 CCC 资质、车辆网和物联网领域检测认证资质、无线通信领域型号核准相关能力、IT 电信终端 CCC 认证资质申请所需的相关技术能力、防爆业务 CCC 资质等。并购完成后广电计量将直接进入安规认证相关的检测领域,推动公司“检测+认证”组合发展,提升公司“一站式”服务能力。

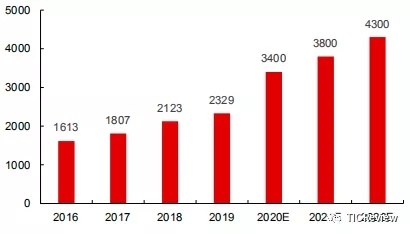

2) 中安广源:2020 年 9 月公司及天津广电计量合计以 1.36 亿元收购中安广源34.95%股权,累计持股比例达到 70%。中安广源是国内少数同时拥有安全评价、环境评价、职业卫生评价资质和能力的综合技术服务机构,并已于全国布局 20 多家分子公司,具有规模和地域领先优势。评价咨询业务与公司现有的环保检测、安全检测、计量校准等业务具有战略协同性,可相互促进带动,有力补充公司“一站式”综合服务能力,提升客户粘性。中安广源 2020-2022 年承诺扣非业绩分别为 3400/3800/4300 万元以上,公司收购价格对应 2019/2020 年(承诺)业绩的 PE 分别为 16.7x/11.5x。同时, 公司要求 2020-2022 年业绩承诺期内中安广源收现比指标不低于 85%,在重视利润的同时也把控回款质量,力求稳健发展。

图 19:方圆广电营业收入及净利润(亿元)

图 20:中安广源净利润及业绩承诺值(亿元)

拟非公开发行募资资金 15 亿元,紧抓产业扩张机会布局未来增长点。广电计量目前仍处于资本开支规模较大,实验室地域和领域布局快速增加阶段,内生增长为主。公司此前公告拟定增募集不超过 15 亿元资金用于广州/深圳/天津/华东检测实验室、集成电路及智能驾驶检测平台、5G 产品装备检测平台项目建设及补充流动资金,公司非公开发行股票已获证监会发审会审核通过。当前国内高端装备制造、信息技术产业、先进轨交等新兴领域面临快速扩张契机,公司通过此次项目投资力求延续高速拓张的发展战略, 强化规模效应,提升市场份额,布局长期营收和利润增长点,提升业绩续航能力。

表 6:广电计量非公开发行募投项目情况

资料来源:公司公告,长江证券研究所

3.3 国检集团:跨地域跨领域并购战略持续推进

“跨地域、跨领域”发展为公司现阶段的重要战略。国检集团于 2016 年制定中长期目

标,未来 15 年,公司将通过强化品牌战略、业务重组、能力建设和资本运营,实现在建工建材检验认证领域达到国际领先、国内一流,在环境与环保、汽车与零部件、消费品、健康与生命科学、食品与农产品检验和仪器设备研发生产销售以及计量校准等七个领域占据相当市场规模和较强实力的现代化综合型检验认证服务机构。公司的并购主要可分为整合集团优质资产、外延并购建工建材及环境食品资产、央地合作参与地方事业单位改制三种类型。

1、收购集团优质资产,解决同业竞争问题。2017 年 3 月公司实际控制人中国建材集团与中国中材集团战略重组完成,因中材集团旗下拥有众多检测业务,双方承诺将在重组完成后三年内(即 2020 年 3 月底前)解决同业竞争问题。2019 年 11 月 9 日公司公告,将通过设立合资公司并购买资产、收购股权等方式整合原中材集团旗下 8 家检测资产;其中国检集团出资金额约 1.71 亿元(除北京院为全资收购外,其余为控股),8 家公司 2018 年净利润合计约 0.31 亿元,对应 2018 年利润的收购 PE 约 10 倍。

业绩增速:除新疆院和山东院未给出业绩承诺外,其余 6 家公司 2019-2021 年业绩承诺金额合计约 0.23 亿元、0.26 亿元、0.29 亿元,2020、2021 年同比增速分别为 15.8%、12.2%;

净利率:2018 年国检集团归母净利率水平为 20.4%,而根据国检集团收购股权比例测算,本次收购的 8 家检测公司 2018 年归母净利率为 22.6%高于公司此前整体净利率水平;

资产质量:此次收购资产质地优良,例如山东工陶院为国内唯一的国家级工业陶瓷科研院所,也是国内军工重点配套单位之一,利于提升公司在玻璃纤维、玻璃钢、混凝土、非金属矿、陶瓷等领域的检测实力。

表 7:国检集团并购原中材集团旗下 8 家检测资产明细

2、基于当前检测检验市场从小散乱的状态向规范化方向发展的趋势判断,公司近年的发展战略以并购扩张为主。2018-2019 年国检集团陆续通过增资和收购股权的方式控股海南忠科(建工检测)、北京奥达清(环境检测)、枣庄方圆(建材建工检测)、安徽拓维(食农化工及环境检测)、云南合信(建材建工检测)、广州京诚检测(环境检测)、湖南同力(水利工程检测)、烟台检测中心(建材建工检测等)、重庆科力(建材建工检测),进一步实现建材建工检测跨地域拓展的同时,也积极向综合性检测公司迈进。

? 湖南同力:湖南同力主要从事建设、水利、交通、铁路四大领域的工程质量检测, 目前已取得 CMA 资质、建设工程质量检测机构资质、水利工程质量检测单位资质(混凝土工程类甲级、岩土工程类甲级、金属结构甲级、测量甲级,机械电气乙级) 以及雷电防护装置检测乙级资质,其在湖南省建设工程检测领域和国内水利工程检测领域中具有较强影响力。国检集团实现对湖南同力的并购,一方面可以填补公司在华中区域的空白,另一方面也可迅速切入水利工程检测领域,服务于长江经济带的建筑工程和水利工程检测。

? 京诚检测:广州京诚检测为国检集团在跨领域并购上的重磅突破,7 月底公司投资2.31 亿元获得京诚检测 73.97%股权,京诚检测 2018-2019 年分别实现营业收入2.45/2.86 亿元,净利润 1792 /2908 万元,净利率 7.30%/10.17%;承诺 2020-2022年净利润不低于 2300 万元/2700 万元/3100 万元;对应京诚 2019 年利润和 2020 年承诺业绩的收购 PE 分别为 10.7x 和 13.6x。“十四五”期间,公司将以广州京诚检测为主导成立业务事业部,统筹广州京诚、北京奥达清、以及总部安环院,还有分散在上海公司、厦门公司、秦皇岛公司的一些环境业务,进行整体的市场协同、技术开发。

表 8:2018 年以来国检集团重要并购案例

资料来源:公司公告,长江证券研究所(注:并购 PE(Forward)采用并购完成当年的全年净利润数据,若有业绩承诺则采用承诺业绩数值,若无则采用实际业绩数值。其中,烟台检测中心 PE 采用 2019 年的净利润;重庆科力由国检集团出资 2104 万元持股 51%,控股子公司云南合信(60%股权)出资 577 万持股 14%。)

3、以央地合作模式参与地方事业单位改制。1)枣庄:枣庄模式开启地方事业单位检测机构改制新模式。2019 年 1 月国检集团对枣庄方圆增资扩股后持股比例 70%,公司以枣庄方圆为平台整合枣庄市事业单位性质的检验检测机构,从战略层面联手打造枣庄乃至淮海区域综合性检验检测产业基地;2019 年 6 月枣庄市市中区国资局以其所属建工检测站对枣庄方圆进行增资,枣庄国有检测资产整合切实迈出第一步。2)烟台:国检集团在烟台检测中心公司制改制的同时对其进行增资,为公司在央地合作模式上继枣庄公司之后的又一成功案例。增资控股后,烟台检测中心除原有建工检测业务的正常经营外, 还将扩充项目、增添设备,提升检测能力,并对烟台、青岛、威海区域内建材建工、食品、环境、消费品等领域优质检验检测机构进行重组并购,并适时拓展认证业务、新材料相关检测业务,逐步提高盈利能力,增强区域综合竞争力。

表 9:枣庄方圆检测公司股权变更表

资料来源:公司公告,长江证券研究所

综上来看,我国检测服务市场仍处于快速成长期的增量发展阶段,上市龙头公司仍以自主建设为发展主推动力,外延并购为辅助战略;并购 PE 估值大多落于 7x-15x 之间。

华测检测自上市之后在外延并购市场上操作较多,为全国性综合性检测服务体系布局添砖加瓦,但跑马圈地快速扩张阶段,难免失于对质量的管控;步入精细化管理成长阶段之后,及时剥离经营不善的子公司,加减法并重,审慎并购决策,力求稳健高质量发展。

广电计量的外延案例主要集中在前期地域扩张阶段的北京、武汉、深圳子公司收购和领域延伸阶段对参股子公司的控股化过程(方圆广电、中安广源),借助上市融资平台来实现内生的快速发展依旧为公司当前的主基调。

国检集团处于从单一检测领域向综合检测领域过渡阶段,跨地域和跨领域战略持续推进,保持建材建工检测领域优势龙头地位的同时,重点发展环境和食品检测,初见成效。

表 10:核心公司盈利预测与估值(2020-11-08)

资料来源:Wind,长江证券研究所(注:假设广电计量 15 亿定增股份 2020 年上市发行;谱尼测试盈利预测为 Wind 一致预期。)

3.4 其他整合案例

1、深圳沃特检验集团有限公司

2018年12月7日,沃特测试、虹彩检测、信特斯检测正式对外宣布合并,正式开启民营检测机构整合发展的序幕。

表:深圳沃特检验集团有限公司主要成员企业

注册资本 | 投资比例 | 成立日期 | 状态 | |||

1 | 长沙市沃特测试技术服务有限公司 | 杨志强 | 3000万元人民币 | 100% | 2019-08-12 | 存续 |

2 | 湖南沃特测试技术服务有限公司 | 杨志强 | 3000万元人民币 | 100% | 2019-04-19 | 存续 |

3 | 佛山市沃特测试技术服务有限公司 | 王保华 | 2000万元人民币 | 100% | 2005-12-13 | 在业 |

4 | 深圳沃特检验技术有限公司 | 苏少民 | 1200万元人民币 | 100% | 2006-04-18 | 存续 |

5 | 深圳市虹彩检测技术有限公司 | 陈奂奕 | 1000万元人民币 | 100% | 2009-03-04 | 存续 |

6 | 苏州市沃特测试技术服务有限公司 | 王鹤 | 800万元人民币 | 100% | 2007-07-18 | 存续 |

7 | 宁波市沃特测试技术服务有限公司 | 毛建忠 | 600万元人民币 | 100% | 2008-03-13 | 存续 |

8 | 东莞市沃特测试技术服务有限公司 | 张凤鹏 | 300万元人民币 | 100% | 2004-07-30 | 在业 |

沃特检验集团旗下拥有沃特测试、虹彩检测、信特斯检测三大品牌,具有42个专业检测实验室,实验室面积逾31000平方米 ,员工近1300人,获得CMA、CNAS、AQSIQ、IECEE、NVLAP、A2LA、CPSC、EMSD等权威认可,服务网络覆盖深圳、广州、东莞、佛山、中山、惠州、苏州、宁波、成都、上海、重庆、厦门、香港等地,具有食品、化妆品、轻工产品、家电、灯具、音视频产品、无线产品、汽车电子、环境检测与监测、安全生产、职业卫生、公共卫生及放射卫生等综合全面的服务能力。

2、钛和检测认证集团有限公司

2020年1月6日,钛和检测认证集团召开成立发布会,正式开启以产业资本为主导的检测行业整合发展的序幕。钛和检测认证集团有限公司是深圳巴伦技术、江苏中谱检测、上海启真认证和建通工程服务等,在钛和资本推动下全面深度整合成立的一家综合性检验检测机构。钛和检测注册资本2.05亿,设备累计投入2.5亿,现有20个实验室,实验室面积超过2万平方米,2000多名员工。集团分成工业与设施、电子电气、食品农产品、生命科学、计量校准及认证与管理提升事业部,在轨道交通、建筑工程、能源电力、智能制造、通讯设备、电子电器、汽车制造、食品农产品、生物医药等行业领域,已经建立起独特的服务定位和技术优势。

表:钛和检测认证集团主要成员企业

序号 | 被投资企业名称 | 法定代表人 | 注册资本 | 投资比例 | 成立日期 | 对外投资数量 |

1 | 钛和工程技术服务(上海)有限公司 | 庄贺铭 | 1000万元人民币 | 100% | 2020-05-07 | 0 |

2 | 钛和质量技术服务(上海)有限公司 | 黄志东 | 1000万元人民币 | 100% | 2019-08-29 | 2 |

3 | 上海校正技术检测有限公司 | 金鑫 | 333.3333万元人民币 | 100% | 2004-06-02 | 1 |

4 | 启真检测认证(上海)有限公司 | 祝嘉 | 300万元人民币 | 100% | 2016-07-28 | 5 |

5 | 上海建通工程建设有限公司 | 潘晶 | 5000万元人民币 | 94.3419% | 1994-12-14 | 1 |

6 | 江苏衡通计量技术有限公司 | 郑希俊 | 3000万元人民币 | 90.00% | 2017-12-08 | 2 |

7 | 中谱安信(厦门)检测技术有限公司 | 陈玉琴 | 500万元人民币 | 70.00% | 2020-10-12 | 0 |

8 | 深圳市巴伦技术股份有限公司 | 邓建坤 | 2438.195万元人民币 | 60.7673% | 2013-03-19 | 4 |

9 | 江苏中谱检测有限公司 | 徐锦忠 | 3372.170816万元人民币 | 55.5305% | 2010-04-20 | 12 |

10 | 杭州钛和恒准创业投资合伙企业(有限合伙) | 钛和资本管理有限公司 | 8666.6667万元人民币 | 25.0000% | 2017-08-28 | 0 |

11 | 宁波佳联网络科技有限公司 | 刘建定 | 1138.95万元人民币 | 20.9798% | 2015-05-06 | 0 |

12 | 江苏吉诺思美精准医学科技有限公司 | 邢红兵 | 1259.9216万元人民币 | 8.2457% | 2015-12-21 | 11 |

3、国投检验检测认证有限公司

2018年7月18日,国投检验检测认证有限公司(以下简称国投检测)成立大会在京召开,这标志着国投自2015年开始酝酿跟踪的检验检测认证业务进入了新的阶段。

表:国投检验检测认证有限公司主要成员企业

序号 | 被投资企业名称 | 法定代表人 | 注册资本 | 投资比例 | 投资数额 | 成立日期 |

1 | 国投中标质量基础设施研究院有限公司 | 惠澎 | 10000万元人民币 | 51.00% | 5100万元人民币 | 2020-06-03 |

2 | 国投工程检验检测有限公司(原云南省建设工程质量检测中心有限公司) | 张玉齐 | 7000万元人民币 | 51.00% | 3570万元人民币 | 2006-05-23 |

3 | 上海天祥质量技术服务有限公司 | 柏学礼 | 150万美元 | 15.00% | 22.5万美元 | 1994-05-26 |

据悉,2018年6月12日,国投与检科院签署战略合作协议,提出:“充分运用并购重组、股权投资等资本运作方式,加快整合检验检测认证机构,加强检验检测能力建设,提升检验检测技术装备水平,共同打造具有权威性和公信力的第三方检验检测认证机构”,中检国控科技集团的负责人出席。

4、招商局检测认证控股有限公司 天眼查App显示,10月10日,招商局检测认证控股有限公司成立,法定代表人为邓仁杰,注册资本25亿,经营范围包括企业总部管理;技术开发、技术咨询、技术转让、技术服务;专业技术服务业;项目投资;软件咨询;会议服务;承办展览展示活动;企业管理咨询;经济贸易咨询;数据处理;销售计算机软件;认证服务等。股东信息显示,该公司由招商局集团有限公司全资控股。

表:重庆市国有检测机构概况(部分)

序号 | 企业名称 | 性质 | 注册资金 | 主要经营范围 |

1 | 重庆市食品药品检验检测研究院 | 事业单位 | 1254万 | 承担食品、药品、药用辅材、医疗机构制剂、化妆品和直接接触食品药品包装材料和容器的检验及洁净环境检测。开展质量标准和检验方法等相关科学研究,开展食品、药品、化妆品检验检测业务指导,参与食品药品等质量安全突发事件的应急处理。 |

2 | 重庆市建设工程质量检验测试中心 | 国企 | 1000万 | 建筑工程综合性检测,公路工程试验检测综合乙级,建筑工程质量司法鉴定,城市桥梁检测,城市桥梁评估资格甲级。 |

3 | 重庆市特种设备检测研究院 | 国企 | 1148万 | 为保障特种设备安全提供检验检测服务。开展特种设备的监督检验、定期校验、设计文件鉴定、型式试验和能效测试工作开展特种设备安全附件和安全保护装置定期校验工作经监管部门核准,开展特种设备行政许可鉴定评审工作开展特种设备技术研究、咨询等相关服务工作。 |

4 | 重庆市计量质量检测研究院 | 事业单位 | 8855万 | 为保障计量准确统一和产品质量提供检定检测检验认证技术服务研究建立计量基准社会公用计量标准依法开展计量检定工作接受委托检验提供相关产品性能评价认证等服务开展计量科技基础研究产业计量科学研究和检测方法研究开展计量技术服务工作承担缺陷产品召回管理中的有关技术支撑工作提供计量质量相关培训咨询转让开发等服务。 |

5 | 重庆市机动车质量监督检验中心 | 事业单位 | 499万 | 为机动车质量管理提供检测服务。承担授权范围内机动车整车、发动机和其他零部件质量的检验和评价工作开展机动车相关科学研究检测仪器开发和推广相关技术咨询等服务。 |

6 | 重庆检测认证(集团)有限公司 | 企业 | 15000万 | 产品质量认证,单位管理体系认证,计量器具修理,计量器具研发、检定、校准、测试,产品质量检验及相关检验技术研发、应用、推广,销售计量器具、检测设备,环境检测,建筑工程质量检测。(除依法须经批准的项目外,凭营业执照依法自主开展经营活动)。 |

据悉,在2020年7月17日下午,集团副总经理邓仁杰在蛇口招商局广场会见到访的重庆市质监局局长杨宏伟,双方就招商局参与重庆市质监系统改革发展事宜进行座谈交流。邓仁杰简要回顾了招商局集团与重庆市质监局一年多来的合作洽谈情况,他指出目前双方合作已进入冲刺阶段,希望双方瞄准“国内领先、世界一流”目标,继续秉持改革的精神和开放的态度,细化合作方案,在起步阶段就构建竞争优势,在推动重庆检测认证事业改革、服务地方产业发展的同时,打造招商局的新产业,实现合作共赢,力争成为全国检测认证行业改革的标杆。

在TIC行业竞争日趋激烈,行业集约化发展的趋势下,越来越多的区域TIC头部机构开始选择“跨区域+跨行业”模式的整合发展,相信2021年也将有越来越多民营TIC机构整合发展的案例涌现,敬请期待。

评论